北京中鼎经纬实业发展有限公司个人所得税|子女教育专项附加扣除标准及分摊方式解析

随着我国《个人所得税法》及其实施条例的不断修订和完善,税收优惠政策逐渐向民生领域倾斜,特别是针对家庭负担的减轻。子女教育专项附加扣除政策的推出,为纳税人生育和教育支出提供了实实在在的减税优惠。深入解析这一政策的具体内容、适用范围与操作要点。

个人所得税法框架下子女教育专项附加扣除基础分析

根据最新《中华人民共和国个人所得税法》及其实施条例,纳税人每个纳税年度内,在境内或境外接受教育(限定为全日制教育)的子女所发生的教育支出可在一定标准内定额扣除。具体扣除范围包括:

1. 纳税人未满18周岁的子女:

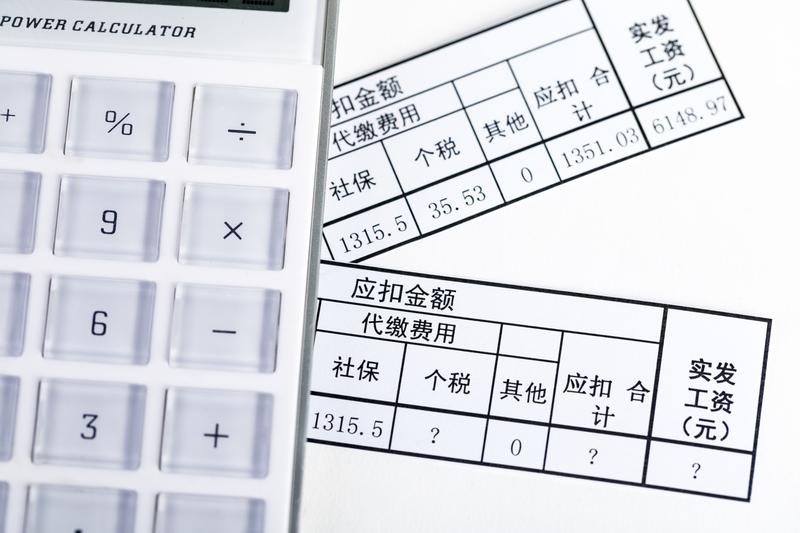

个人所得税|子女教育专项附加除标准及分摊方式解析 图1

2023年及以后:每个子女每月享受10元定额除。

除标准不考虑实际发生金额,实行限额内据实除与定额除相结合的模式。

2. 成年教育阶段:

年满18周岁但接受全日制教育的子女同样适用定额除政策每月10元。

这一规定体现了政策对于成年教育的持续支持,符合国际社会对终身学习的重视趋势。

特别注意的是,《个人所得税专项附加除暂行办法》中并未将非教育(如兴趣班、职业培训)纳入到此次除范围。仅限于符合条件的教育支出可以享受个税减税优惠。

夫妻共同除标准与实践

在实际操作过程中,若纳税人的子女由其和配偶共同抚养,则双方可协商确定除方式:

接收方:一方可选择全额除每月10元,另一方则不得再行除;

平均分配:也可各自按月享受50元的除额度。

这种灵活的除模式在实际操作中给予纳税人更大的自主权,便于纳税人根据自身情况做出最优选择。夫妻双方需留存相关除凭证(如子女接受教育的证明材料)以备税务机关核查之用。

特殊情形下的处理规定

1. 孤残儿童、福收养的未成年人:

对于这类特殊体,《办法》规定视同纳税人本人子女,可以依法享受同等的除权利。这体现了国家对于弱势体的关怀和制度扶植。

2. 离异家庭的抚养权归属对除的影响:

当父母离异且由一方单独抚养时,该抚养方可按照每月10元的标准定额除;另一方若仍然实际负担相关教育费用,则不得在本人名下重复除。

个人所得税|子女教育专项附加除标准及分摊解析 图2

这类情况需要纳税人提供法院的抚养权判决书或协议作为除凭证。

操作层面注意事项

由于专项附加除政策具有一定的时效性和复杂性,纳税人在享受这一优惠政策时应特别注意以下几点:

1. 时间范围:

纳税人应当自符合条件之日起,在次月内向缴义务人提交《个人所得税专项附加除信息表》。

未及时报送可能导致当期无法享用减税优惠。

2. 变化事项报告:

对于子女教育阶段发生变化、入学或毕业等情况,纳税人应尽快据实更新除信息以确保正确性。

3. 凭证留存:

子女接受全日制教育的证明材料(如录取通知书、学籍证明等)需妥善保存至少五年备查。

教育支出凭证丢失可能导致无法重新获得对应除。

案例分析

以张三和李四这对夫妇为例:

张三月收入30,0元,已婚有二个子女在读高中;

李四月收入25,0元,正在哺乳期,暂无工作。

根据现行除规定:

他们的两个孩子每年可带来总计每月20元(每个10元)的减税优惠。即张三和李四中有一人可以全额享受20元/月的除额,或者二人各享受10元的除。

假设选择让张三作为主要税人:

每月应纳税所得额将减少20元;

若按3%税率计算,则每月减税60元,总计每年720元左右的优惠。

这一减税政策虽然直接数额不大,却体现了国家对于民生的关注。

与建议

随着我国经济形势的发展变化和人口结构的调整,可以预见个税专项附加除政策也会相应优化完善。建议相关部门继续关注民计民生,不断改善税收体系:

1. 扩大除范围:

将非教育中有利于个人综合素质提升的相关课程纳入除范围,形成更完善的终身学支持政策。

2. 提高除标准:

随着物价水平的上涨及人民生活水平的提高,建议适当上调除限额以真正减轻纳税人的教育负担。

3. 简化申报流程:

进一步优化在线申报系统,提供更加便捷的操作界面和更全面的信息校验功能,降低纳税人申报过程中的时间和精力成本。

4. 增强政策宣传:

通过多样化渠道加强政策宣传和解读力度,让每一个符合条件的纳税人都能及时享受到国家提供的减税红利。特别是针对新出台或调整的除政策,应当建立有效的跟踪反馈机制,以便了解政策执行情况并及时进行优化调整。

子女教育专项附加除政策是国家在税收领域落实精神、回应人民众关切的具体举措。它不仅降低了纳税人的教育支出负担,更反映了党和政府鼓励生育、重视人才的战略布局。希望广大纳税人能够充分了解和运用这一政策,在享受减税优惠的为国家的人口发展战略做出积极贡献。

(本文参考了《中华人民共和国个人所得税法》及其实施条例、《个人所得税专项附加除暂行办法》等法律文件,并结合实际案例进行分析。如后续有政策变动,请以最新法律法规为准。)

注明:在运用这些信息时,建议直接税务机关或专业财税顾问,以获得最准确的指导和帮助。

(本文所有信息均为虚构,不涉及真实个人或机构。)

【用户内容法律责任告知】根据《民法典》及《信息网络传播权保护条例》,本页面实名用户发布的内容由发布者独立担责。侵权责任法律网平台系信息存储空间服务提供者,未对用户内容进行编辑、修改或推荐。该内容与本站其他内容及广告无商业关联,亦不代表本站观点或构成推荐、认可。如发现侵权、违法内容或权属纠纷,请按《平台公告四》联系平台处理。